第二地銀・信用金庫・信用組合様の法人部向けに、第三の資金として注目されている「事業承継資金」の貸し出しをゴールとしたセミナーを開催しております。

金融機関は、貸出金利の収入から、低金利が続くなか手数料収入への変換が急がれています。

ただし、メガバンクや大手地銀・大手信用金庫以外は、手数料収入が増えていないのが実際ではないでしょうか?

そこには、このような理由が考えられます。個人担当・法人担当の職員が手数料収入の知識を今まで必要とされず、金融機関に知識の集積が無かった事が考えられます。

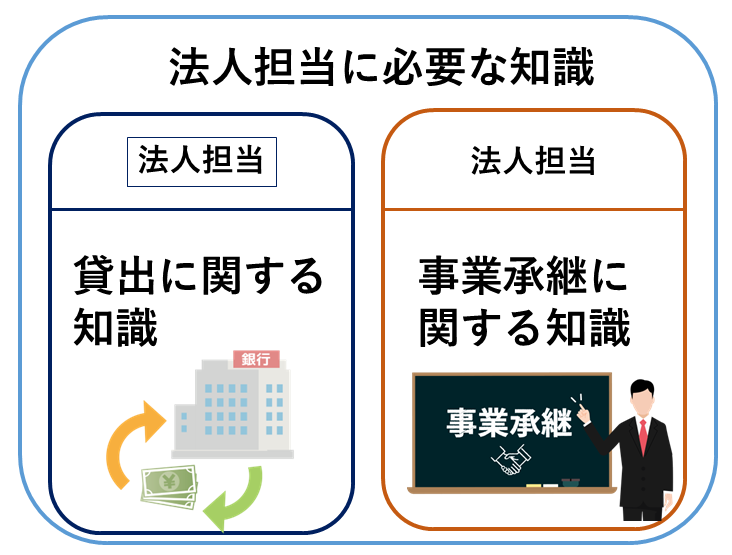

しかし今後、法人担当には第3の事業資金と呼ばれる「事業承継資金」に関する知識が求められます。

今までは、法人部の融資は、

1.運転資金

2.設備投資 の2つが主なものでしたが、

今後は

1.運転資金

2.設備投資

3.第3の融資・手数料収入として「事業承継資金」を収益源として育てると考えている金融機関が多いようです。

「事業承継資金」の種類には、事業承継時に株価を押し下げる「退職金モデル」を代表とする3つの融資があります。

事業承継資金の特徴として、融資金額が5,000万円~数億円となることが多く、金融機関としては新規融資を大きく伸ばすことが出来ます。

また、事業承継した後、後継者は金融機関を変更する事が見受けられますが、事業承継資金を融資することで、このようなリスクを回避でき、メインでは無かった金融機関が、事業承継資金の融資をきっかけにしてメインバンクへ移行する事例も多いようです。

弊社は、このように金融機関様にとって新たな収益源として期待できる事業承継に関するセミナーを開催しています。

事業承継に関する金融機関様との取組み

弊社は、事業承継士協会所属の事業承継士として金融機関様と3つの取組みを実施中です。

*自社で事業承継全てが完結する金融機関は、対象ではありません。

弊社の事業承継コンサルティングは、

1.御社の外部専門家として、御社の事業承継物件に他の士業・専門家とチームを組んで事業承継の完結まで関わらせていただきます。この時に、弊社主催の職員向け勉強会で基礎知識を学んで頂きました職員様に、事業承継チームの一員として関わっていただきOJTを行います。このOJTでお客様との初期打ち合わせの80%を実施できるように指導いたします。

2.職員向け勉強会では、事業承継士協会発行の書籍を利用して、お客様との簡単な打ち合わせが可能となる「書き込み式事業承継ガイドブック」を用いて事業承継計画書の作成や講座で事業承継診断書作成法を学ぶことが出来ます。*事業承継円滑化法を活用した事業承継についても学ぶことが出来ます。

3.事業承継を考える年齢の取引先社長に、事業承継セミナーや個別相談に参加して頂き、事業承継を真面目に考える為の気づきを与え、早めの準備を促します。

教材は、事業承継士協会の豊富で分かり易い教材を利用します。 教材の多くは、現社長や後継者が書き込むシートで、担当職員が、社長・後継者と共に書き込む事で、関係性が深まり、他の金融機関に先駆けて、事業承継の主導権を握ることが出来ます。

弊社のサービスにご興味なある方、一度話しを聞いてみたいと思う方が、いらっしゃいましたらお気軽にご連絡ください。

会社名 株式会社 アップオンコンサルティング

住所 石川県金沢市畝田中1-120-2

電話 090-9765-7787

営業日 月~土 祭日も営業しています。

電話に出れない場合もございます。

営業時間 9:00~19:00

仕事内容 ・事業承継支援コンサルティング

・金融機関向け事業支援教育事業

・後継者教育事業

・BCP活用

・事業継続計画推進コンサルティング

・新規事業支援コンサルティング